Analizy finansowe można podzielić na dwie podstawowe kategorie:

oraz

Analitycy wewnętrzni i zewnętrzni mogą sobie stawiać różne cele i zadania. Analitycy zewnętrzni często koncentrują się na ocenie wybranych aspektów sytuacji finansowej. Na przykład, inwestorzy interesują się wyceną akcji badanej firmy, banki skupiają się na zdolności kredytowej firmy i dostępnych gwarancjach, a akcjonariusze zwracają uwagę na możliwość wprowadzenia nowych kapitałów. Z kolei przedsiębiorstwo dąży do wykorzystania analizy finansowej jako narzędzia do zarządzania i kontroli polityki firmy. Przykładem może być decyzja inwestycyjna. W trakcie opracowywania planu inwestycyjno-finansowego, kluczowe staje się zrozumienie sytuacji finansowej firmy, obejmujące analizę struktury aktywów i pasywów, zdolności zadłużenia oraz okresu spłaty kredytu.

Zasadnicza różnica istniejąca pomiędzy tymi dwiema grupami użytkowników polega na ilości i jakości informacji, jakimi dysponują. Analiza użytkowników zewnętrznych bazuje głównie na informacjach publikowanych przez firmy, tzn. na sprawozdaniach finansowych. Analiza na użytek wewnętrzny opiera się na różnorodnych informacjach, jakimi firma dysponuje. Na przykład statystykach sprzedaży, zakupów, analizach produkcji, wyliczeniach kosztów własnych oraz dokumentacji na temat rynku i branży.

Analiza finansowa przyjmuje charakter retrospektywny, ponieważ opiera się na badaniu różnych elementów z przeszłości. Niemniej jednak, obejmuje fazę syntezy i interpretacji, zwanej diagnozą, mającą na celu ocenę aktualnej sytuacji finansowej przedsiębiorstwa oraz przewidywanie przyszłych sytuacji, w których może wystąpić ryzyko finansowe, zagrażające bytowi przedsiębiorstwa.

Jakość diagnozy zależy od jakości informacji, jakimi dysponuje analityk finansowy, od doboru wskaźników, jakich użyje, jak również od jego doświadczenia w zrozumieniu problemów badanego przedsiębiorstwa i jego otoczenia.

Funkcjonowanie i rozwój przedsiębiorstwa uzależniamy od zrównoważenia dwóch kluczowych wyzwań finansowych: wypłacalności i rentowności. Diagnoza powinna ocenić warunki realizacji równowagi finansowej, rentowności kapitałów zainwestowanych oraz stopień autonomii przedsiębiorstwa.

Podstawą diagnozy jest analiza finansowa obejmująca dwa etapy:

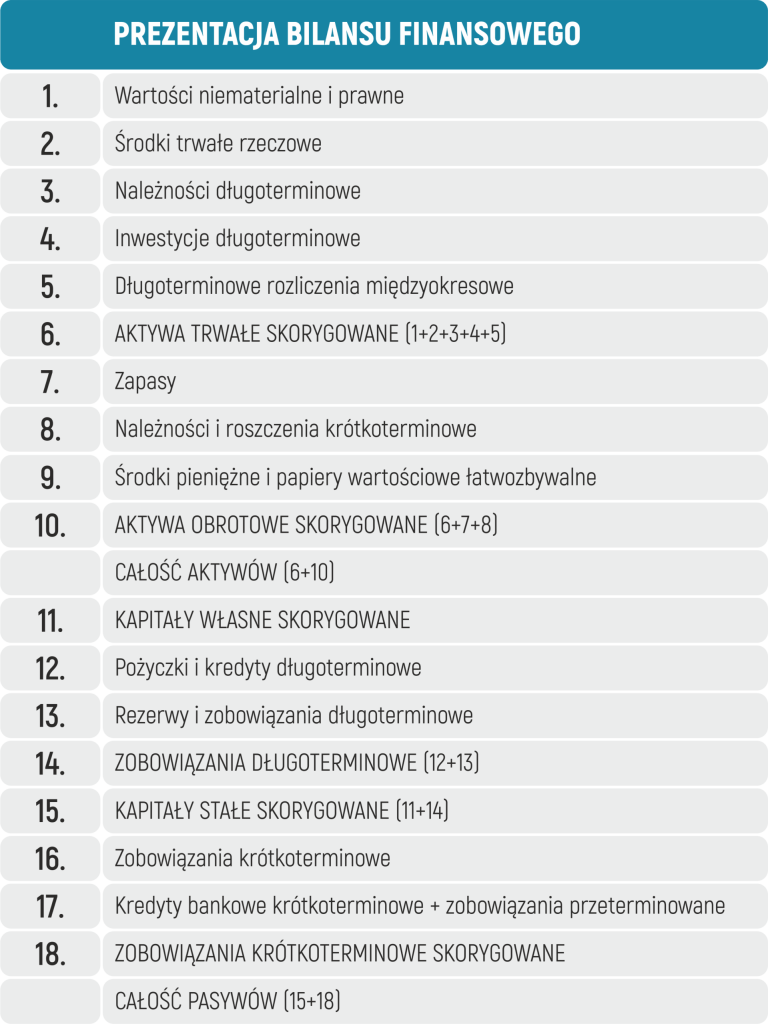

Uprzywilejowanym narzędziem analizy finansowej są dokumenty księgowe, a mianowicie: bilans i rachunek zysków i strat. Dlatego tak ważna jest weryfikacja, czy prezentacja księgowa sytuacji przedsiębiorstwa odpowiada potrzebom analizy finansowej. Proces analizy finansowej wymaga przeprowadzenia szeregu operacji mających na celu przygotowanie właściwej prezentacji bilansu oraz rachunku zysków i strat, jak również opracowania nowych dokumentów lub uzyskania nowych informacji.

Sprawozdanie finansowe firmy składa się z:

W skład sprawozdań finansowych jednostek zobowiązanych przepisami ustawy do corocznego poddawania badaniu rocznych sprawozdań finansowych wchodzą również:

Ponadto spółki zobowiązane są do dołączenia do rocznych sprawozdań finansowych również sprawozdania z działalności.

Analiza struktury majątku i źródeł finansowania w oparciu o bilans księgowy jest znacznie utrudniona, głównie z powodu nadmiernej szczegółowości pozycji w nim występujących, ale również dlatego, że nie wszystkie pozycje przedstawione są w duchu finansowym.

Bilans finansowy jest to zestawienie zgrupowanych, jednolitych aktywów i pasywów po pewnych przegrupowaniach i korektach. Podstawowymi kryteriami jego opracowania są: "płynność" i "wymagalność płatności" - pojęcia fundamentalne w analizie finansowej.

Płynność to zdolność przekształcania dóbr i należności w środki pieniężne w określonym czasie. Wymagalność płatności to termin, w którym płatności musimy dokonać. W bilansie finansowym aktywa dzieli się na krótko- i długoterminowe, podobnie jak źródła finansowania. Ten podział jest kluczowy w analizie finansowej, ponieważ poziom płynności aktywów wiąże się z określonym poziomem ryzyka dla firmy. Ryzyko niewypłacalności jest większe w przypadku zobowiązań krótkoterminowych niż długoterminowych.

W bilansie finansowym, aktywa dzielimy na trzy grupy:

Pasywa (źródła finansowania) dzielimy również na trzy kategorie:

Aby ułatwić obliczenia i interpretację cyfr, bilans finansowy jest opracowany przy użyciu jak największej jednostki monetarnej. Na przykład w tysiącach lub milionach.

Inwestycje są to aktywa nabyte w celu osiągnięcia korzyści ekonomicznych wynikających z przyrostu ich wartości, uzyskania z nich odsetek czy dywidend i nie są użytkowane przez jednostkę. Ich zbywalność i płynność zależy od specyficznego kontekstu i podlega arbitralnej ocenie. Jeżeli mamy niezbędne informacje na temat możliwości i czasu zbycia, możemy przekwalifikować je do inwestycji krótkoterminowych. Obiektywna ocena jest możliwa w odniesieniu do długoterminowych aktywów finansowych. W pozycji tej figurują m. in. udziały, akcje i papiery wartościowe długoterminowe. Zaksięgowanie tych aktywów do finansowych składników aktywów trwałych wskazuje, że intencją firmy jest inwestycja długoterminowa. Dla potrzeb analizy finansowej, należy przegrupować akcje, bony skarbowe, obligacje, itp., na poziom papierów wartościowych do obrotu. Jeżeli papiery te notowane są na giełdach papierów wartościowych i są łatwo zbywalne. Przegrupowanie to pozwoli na określenie rzeczywistej wartości majątku płynnego.

Zaliczki na dostawy, w bilansie księgowym figurujące w zapasach, mają charakter należności i jako takie przenosi się je w bilansie finansowym do należności krótkoterminowych.

Należności o okresie spłaty powyżej 12 miesięcy należy dla celów analizy finansowej przenieść do aktywów trwałych, zaś o terminie krótszym niż rok pozostawić w majątku obrotowym.

Z punktu widzenia księgowości, dyskonto weksli jest traktowane jako sprzedaż jednego z elementów aktywów, a firma otrzymuje natychmiastowe środki pieniężne. Zgodnie z prawem wekslowym, firma pozostaje jednak odpowiedzialna wobec banku za terminową płatność weksla. W bilansie finansowym, dyskonto będzie analizowane jako kredyt bankowy krótkoterminowy udzielony przedsiębiorstwu. W rezultacie, konieczne jest dostosowanie bilansu poprzez wprowadzenie kwoty odpowiadającej zdyskontowanym wekslom, których płatność jeszcze nie nastąpiła, do pozycji "Należności i roszczenia" oraz do pasywów pod pozycją "Kredyty krótkoterminowe".

W bilansie zgodnym ze znowelizowaną Ustawą o rachunkowości, rozliczenia międzyokresowe uwzględniane są w podziale na krótko- i długoterminowe. Pozycje te należy dodać odpowiednio do należności krótko-i długoterminowych.

Istotą leasingu jest wydzierżawienie dobra leasingowego leasingobiorcy, za określony czynsz i umożliwienie mu pod koniec umowy nabycia rzeczy za symboliczną sumę. Podczas analizy majątku firmy, okazuje się,że nie wszystkie jego elementy są wykazane w bilansie. Co więcej, także nie wszystkie zobowiązania ukazane są w bilansie.

Zgodnie z obecnie obowiązującymi przepisami, jednostki (leasingobiorcy), które zawierają kontrakty leasingu finansowego, mają obowiązek zaliczenia dóbr leasingowych do swojego majątku i do amortyzowania go. W tym przypadku, wartość majątku leasingowego ukazana jest w aktywach leasingobiorcy, zaś kwota rat kapitałowych, w zobowiązaniach.

Inaczej sprawa wygląda w przypadku leasingu operacyjnego. Tutaj leasingodawca posiada dobro leasingowe w swoim bilansie i on je amortyzuje, zaś leasingobiorca nie wykazuje ani majątku, ani zobowiązań wobec leasingodawcy w bilansie. Ze względów podatkowych, często spotykaną praktyką jest zawieranie umów leasingu operacyjnego, mających znamiona leasingu finansowego. Przeniesienie prawa własności rzeczy nie następuje na mocy umowy leasingowej, lecz na podstawie umowy kupna-sprzedaży.

Aby odtworzyć wartość majątku, którym firma dysponuje i który stanie się jej własnością oraz wartość istniejących zobowiązań wobec leasingodawcy, należy wprowadzić do majątku trwałego - bilansu finansowego - wartość dóbr leasingowych, posiadanych w ramach umów leasingu operacyjnego oraz umieścić w zobowiązaniach krótko- lub długoterminowych (w zależności od terminu spłaty) wartość rat kapitałowych, które firma uiści leasingodawcy.

Wynik finansowy netto występują w bilansie na koniec okresu obrotowego jest wynikiem przed podziałem, który nastąpi dopiero po zatwierdzeniu sprawozdań finansowych przez walne zgromadzenie akcjonariuszy lub udziałowców. Jeżeli wynik finansowy jest zyskiem, część jego możemy przeznaczyć na wypłaty dywidend dla akcjonariuszy lub premii dla załogi. Aby określić rzeczywistą wartość kapitałów własnych, należy dokonać podziału zysku zgodnie z podjętymi decyzjami lub zgodnie z propozycjami zamieszczonymi w "Informacji dodatkowej". Dywidendy lub odpisy z zysku dla załogi czy odpisy na inne cele, mogą być przegrupowane do zobowiązań krótkoterminowych. Na przykład wobec akcjonariuszy (dywidendy) lub pracowników (odpisy z zysku). Pozostała część zysku zwiększy kapitały własne. Jeżli zaś firma osiągnęła stratę netto, pomniejszy ona automatycznie wartość kapitałów własnych.

Rezerwy mogą być wykorzystywane w najbliższym roku lub w latach przyszłych. Istotne jest określenie czy rezerwy są długoterminowe, tzn. staną się wydatkami po upływie roku, czy krótkoterminowe. W pierwszym wypadku zaliczymy je do kapitałów stałych. W drugim do zobowiązań krótkoterminowych.

Są to zobowiązania o okresie wymagalności powyżej 12 miesięcy należy dla celów analizy finansowej przenieść do kapitałów stałych, zaś o okresie krótszym niż rok pozostawić w zobowiązaniach krótkoterminowych.

Zobowiązania przeterminowane, których termin płatności nie został dotrzymany przez dłużnika, są ujęte w tej samej grupie pasywów co krótkoterminowe kredyty bankowe. Wierzyciel odmówił przedłużenia terminu płatności, co skutkuje tym, że zobowiązanie staje się natychmiast wymagalne. W analizie finansowej umieszcza się je razem z kredytami bankowymi krótkoterminowymi z uwagi na wysokie ryzyko związane z tymi zobowiązaniami oraz fakt, że termin płatności jest natychmiastowy.

Mogą zawierać przychody przyszłego lub przyszłych okresów lub koszty szacowane. Jeśli rozliczenia międzyokresowe bierne są długoterminowe, wówczas należy je przenieść do kapitałów stałych, w przeciwnym razie, należy je przenieść do zobowiązań krótkoterminowych.

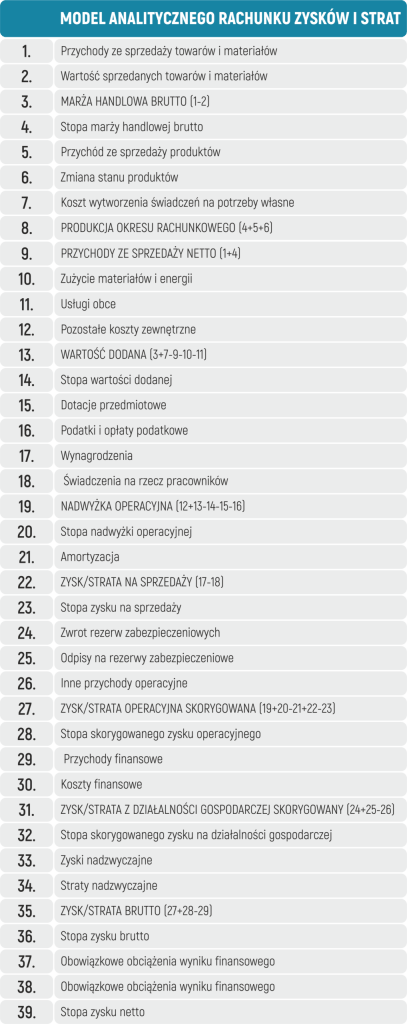

Rachunek zysków i strat jest zestawieniem przedstawiającym z jednej strony przychody przedsiębiorstwa, z drugiej zaś koszty przez nie poniesione. Różnica pomiędzy przychodami i kosztami określa wynik finansowy firmy - zysk lub stratę.

Celem skorygowanego rachunku zysków i strat jest określenie, które z obszarów działalności firmy przynoszą zyski, a które są źródłem strat.

Ocena firmy znacznie różni się w zależności od tego, czy jej głównym źródłem zysku jest sprzedaż majątku trwałego czy też otrzymana dotacja. W porównaniu do przedsiębiorstwa, które generuje zyski poprzez podstawową działalność związaną ze sprzedażą produktów. Dlatego też, niezbędnym staje się przeprowadzenie korekt w celu umieszczenia na właściwych poziomach wybranych kosztów i przychodów.

W pozycji tej, jednostki umieszczają przychody nie związane bezpośrednio ze zwykłą działalnością firmy. Należą do nich m.in.:

Jak widać, nie wszystkie z przychodów zarejestrowanych na tym poziomie będą przychodami działalności podstawowej - eksploatacyjnej. Kilka z nich ma charakter nadzwyczajny z tytułu wyjątkowości czy przypadkowości ich występowania. Dlatego, na potrzeby analizy rentowności w analitycznym rachunku zysków i strat, trzeba będzie przenieść niektóre przychody na poziom nadzwyczajny. Do tych pozycji można zaliczyć m. in.:

Podobnie jak w przypadku "Pozostałych przychodów operacyjnych", w pozycji tej firmy umieszczają koszty nie związane bezpośrednio ze zwykłą działalnością. Wśród nich znajdziemy takie elementy jak:

Podobnie jak to miało miejsce w przypadku pozostałych przychodów operacyjnych, wiele z tych kosztów występuje wyjątkowo, niepowtarzalnie w danym roku i nie wystąpi w roku następnym. Należy zatem umieścić je na poziomie nadzwyczajnym. Nie są to koszty związane bezpośrednio z działalnością operacyjną. Do kosztów tych zaliczyć można m. in.:

Budowa wskaźników finansowych opartych na danych zawartych w sprawozdaniach księgowych, może doprowadzić do zafałszowania wskaźników finansowych. Wprowadzenie dokumentów analitycznych jako podstawy do opracowań analiz finansowych pozwala na wykorzystanie otrzymanych informacji do zarządzania przedsiębiorstwem.

Jak pilotować firmę w oparciu o wybrane wskaźniki? Analiza i diagnoza finansowa przedsiębiorstwa