Bez zmierzenia strategii modelami ekonomicznymi może się okazać, że wdrażamy strategię zwiększającą zyski księgowe przy jednoczesnym niszczeniu wartości przedsiębiorstwa. Dlatego wielu właścicieli/ akcjonariuszy ze zdziwieniem odkrywa, że zyski rosną a wycena spada.

Czy wiesz, że:

Zatem, w długoterminowej perspektywie, nadrzędnym celem każdego przedsiębiorstwa powinno być zwiększanie jego wartości, tak aby zachęcać inwestorów do alokowania w nim kapitałów, a zarządów realizowanie ambitnych strategii. Mówiąc najprościej przedsiębiorstwo podniesie swoją wartość, jeśli rentowność zainwestowanych kapitałów przewyższy stopę kosztu tego kapitału.

Stosowanie metody VBM niesie korzyści nie tylko bezpośrednio dla stosujących ją przedsiębiorstw, ale i całej gospodarki. Dzieje się tak dlatego, że koncentracja na kreowaniu wartości sprzyja wydajności i wyzwalaniu nieefektywnie do tej pory wykorzystywanych zasobów, co w perspektywie jest korzystne dla wszystkich: właścicieli, menedżerów, pracowników, wierzycieli, klientów, kontrahentów, dostawców etc.

Warto przypomnieć, że sama koncepcja VBM powstała w odpowiedzi na pojawiające się w praktyce problemy związane ze zjawiskiem rozbieżności celów kadry zarządzającej i właścicieli przedsiębiorstw (udziałowców/ akcjonariuszy).

Koncepcja VBM umożliwia stosowanie czterech parametrów oceny wartości przedsiębiorstwa:

EVA informuje nie tylko o wypracowanym księgowym, ale i zysku ekonomicznym. W praktyce, wiele przedsiębiorstw wypracowuje zyski księgowe, a w rzeczywistości nie tworzy żadnej wartości dla akcjonariuszy. Dlaczego? Ponieważ w rachunku księgowym nie są ujęte koszty kapitału właścicielskiego (kapitału własnego). Dopiero po uwzględnieniu tych kosztów, można ocenić czy przedsiębiorstwo wypracowuje zysk powyżej całkowitych kosztów kapitału.

Poniższy zapis ukazuje formułę wyliczenia EVA:

EVA = NOPAT – (IC×WACC)

gdzie:

NOPAT - wynik operacyjny po opodatkowaniu (net operating profit after tax)

IC - zainwestowany kapitał (invested capital)

WACC - średnioważony koszt kapitału (weighted average cost of capital)

W konsekwencji, wynik EVA odzwierciedla nadwyżkę wartości wypracowanej przez firmę ponad koszt zaangażowanego kapitału (własnego i obcego). Z samych założeń koncepcji EVA wynika, że firma może zwiększać swoją wartość na cztery sposoby, poprzez:

Opracowanie strategii jest niewystarczające. Nie wystarczy również przygotowanie długoterminowych projekcji rachunku zysków i strat. Aby sprawdzić, czy strategia powinna być realizowana, należy zweryfikować, czy będzie tworzyła wartość przedsiębiorstwa i wartość dla akcjonariuszy w długim okresie. Bez „zmierzenia” strategii modelami ekonomicznymi (np. EVA) może się okazać, że wdrażamy strategię zwiększającą zyski księgowe przy jednoczesnym niszczeniu wartości przedsiębiorstwa.

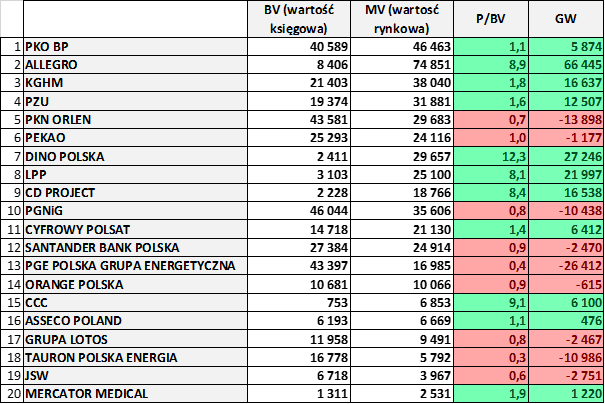

Z przeprowadzonej przez konsultantów FIG Polska analizy spółek indeksu WIG20 Warszawskiej Giełdy Papierów Wartościowych wynika, że aż 9 z nich (45%) niszczy wartość, tzn. kreuje badwill (negative goodwill).

Tylko 11 spółek z sukcesem prowadzi działalność budującą wartość dodaną kreując goodwill co w praktyce oznacza, że różnica pomiędzy wyceną tych przedsiębiorstw a wartością godziwą ich aktywów jest dodatnia. Goodwill odzwierciedla wartości niematerialne, które pozytywnie wpływają na wycenę tych firm, takie jak: dochodowość, zaufanie klientów, reputacja, marka, model biznesowy, sprawność zarządzania, kompetencje i know-how ludzi a także wartości organizacji.

Dlatego wielu właścicieli/ akcjonariuszy ze zdziwieniem odkrywa, że zyski rosną a wycena spada…

Zarządzanie wartością przedsiębiorstwa jest syntezą zarządzania, finansów i strategii, ogniwem łączącym strategię firmy i jej wyniki finansowe. VBM jest systemem obejmującym trzy obszary: wycenę wartości przedsiębiorstwa, mierniki oceny realizacji wyników a także programy motywacyjne dla kadry zarządzającej wiążące jej wynagrodzenia z poziomem realizacji celu wzrostu wartości w wybranym okresie . To właśnie sprawia, że odpowiednie sformułowanie strategii w powiązaniu z zarządzaniem wartością jest optymalnym rozwiązaniem w drodze do długoterminowego rozwoju firmy.

Model ten podpowie:

Stosowanie zasady „BUDUJ, ZARZĄDZAJ, SPRZĄTAJ” prowadzi do uzyskiwania podwójnego efektu: wzrostu zysku operacyjnego i zarazem obniżenia wielkości zaangażowanego kapitału.

W celu pogłębienia tematu zachęcamy do zapoznania się z badaniem

Does value-based management facilitate managerial decision-making? An analysis of divestiture decisions.

Zarządzanie wartością firmy – Value Based Management. Koncepcja i narzędzia