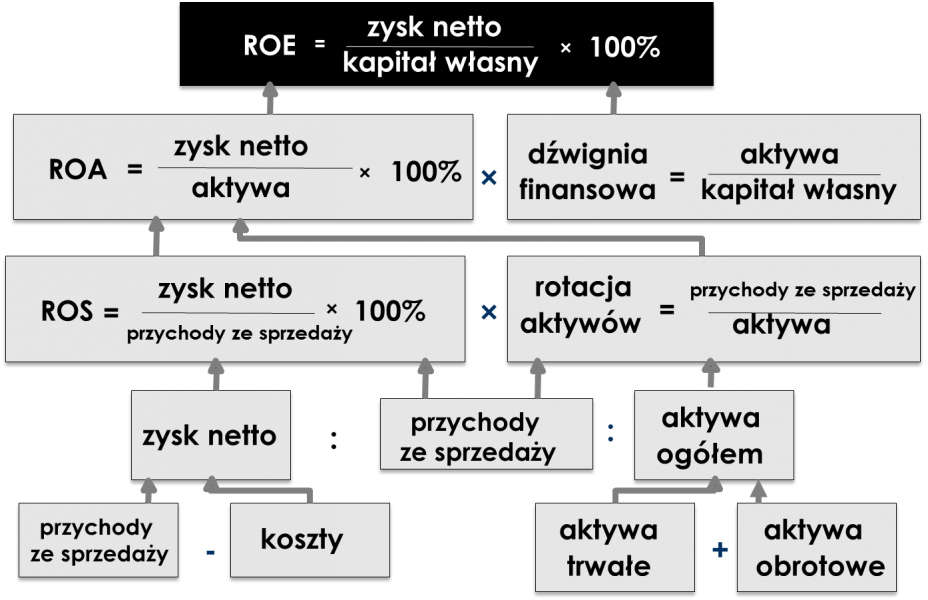

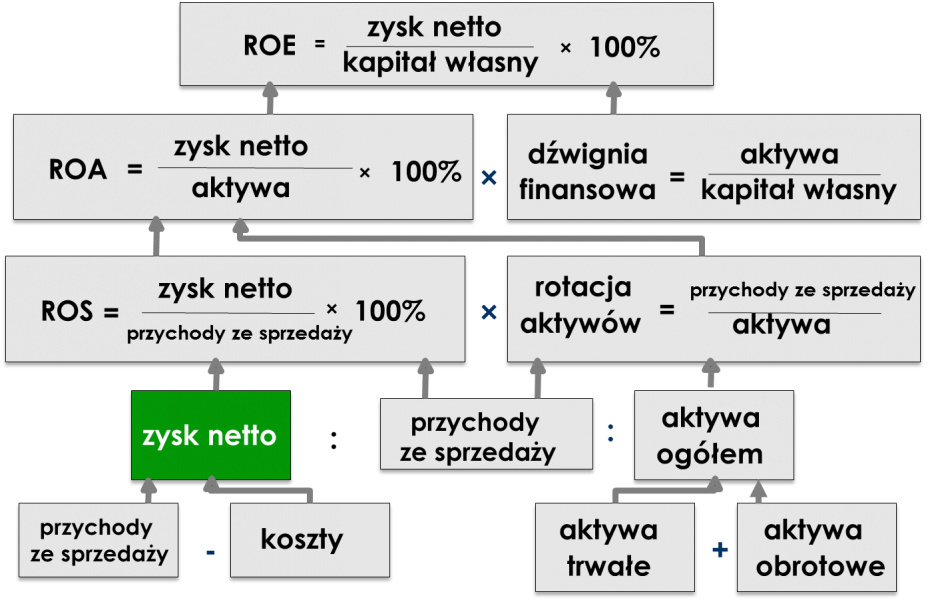

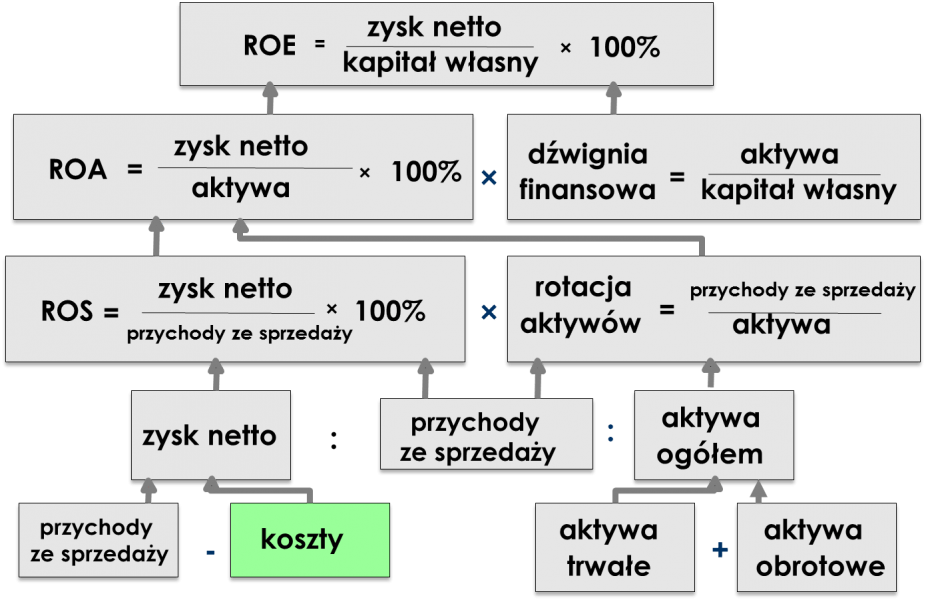

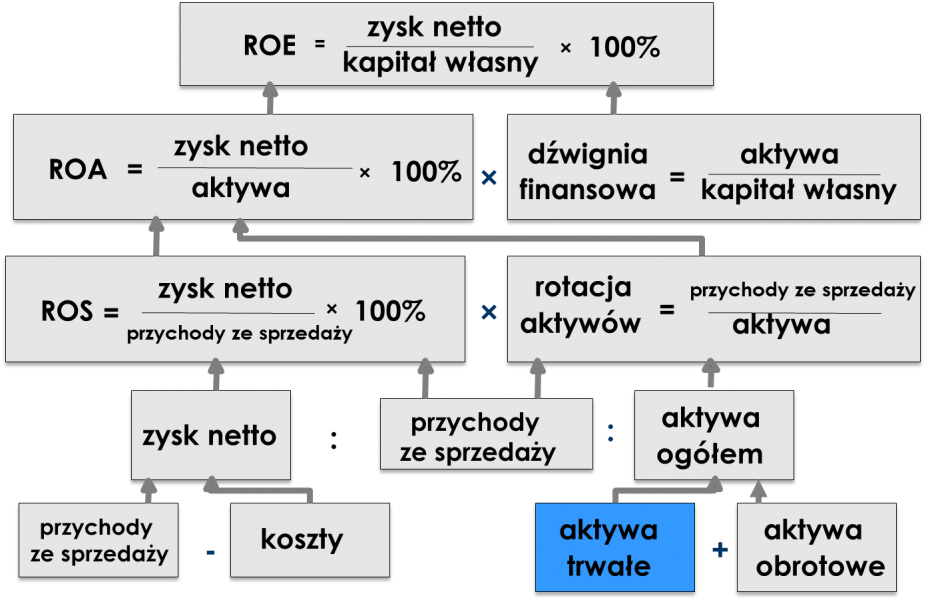

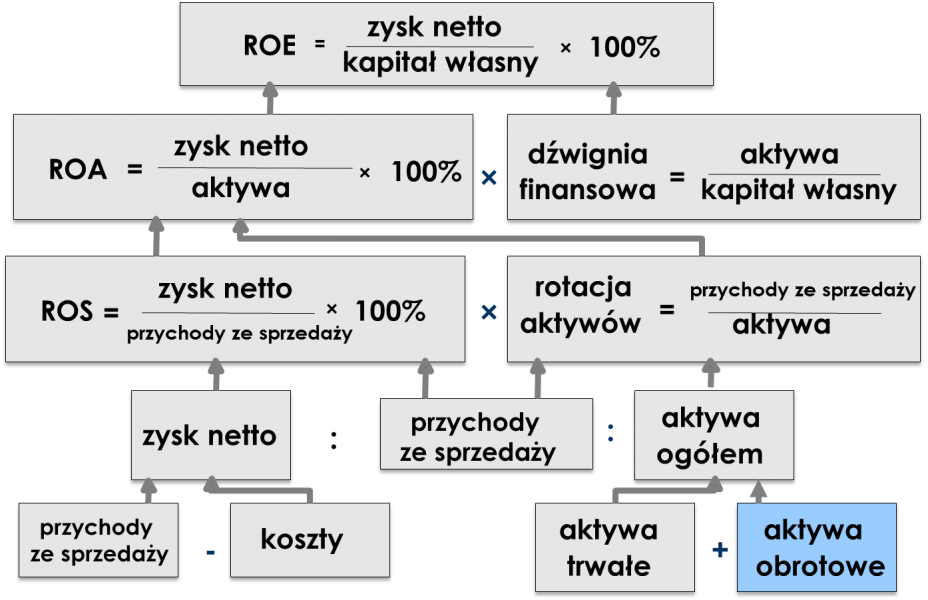

Analiza Du Ponta zajmuje się analizą czynników składających się na rentowność kapitału własnego przedsiębiorstwa. Model, bazując na wybranych pozycjach z rachunku zysków i strat oraz bilansu, pokazuje zależności przyczynowo - skutkowe zachodzące między ogólnymi wskaźnikami (ROE, ROA, ROS) a miernikami bardziej szczegółowymi, na niższych poziomach piramidy. Analiza umożliwia zrozumienie, gdzie tkwi przyczyna dobrego lub słabego wykorzystania kapitałów, ułatwia podejmowanie decyzji i modelowanie wyników w przyszłości.

Głównym celem analizy Du Ponta jest zidentyfikowanie oraz wskazanie kluczowych obszarów działalności przedsiębiorstwa, które obecnie oddziałują na uzyskiwaną przez przedsiębiorstwo rentowność kapitału własnego i których zmiany w przyszłości mogą poprawić lub pogorszyć sytuację finansową przedsiębiorstwa. Informacje, jakie za sobą niesie model piramidalny mają kluczowe znaczenie zarówno dla kierownictwa, jak i pozostałych odbiorców (interesariuszy) informacji gospodarczych płynących z przedsiębiorstwa.

ROE = (Zysk Netto / Kapitał Własny)*100%

ROE jest miarą korzyści czerpanych przez właścicieli z zainwestowanego w spółkę kapitału. Wskaźnik ten określa, ile zł czystego zysku spółka uzyskała z 1 zł kapitałów własnych. Im wartość wskaźnika ROE wyższa, tym większa atrakcyjność spółki dla inwestorów i szybszy czas odzyskania kapitału zainwestowanego. Wartość ROE jest jednym z głównych kryteriów wyboru inwestycji przez inwestorów.

Przykład

ROE = (20.000100%) / 30.000 = 64,5%

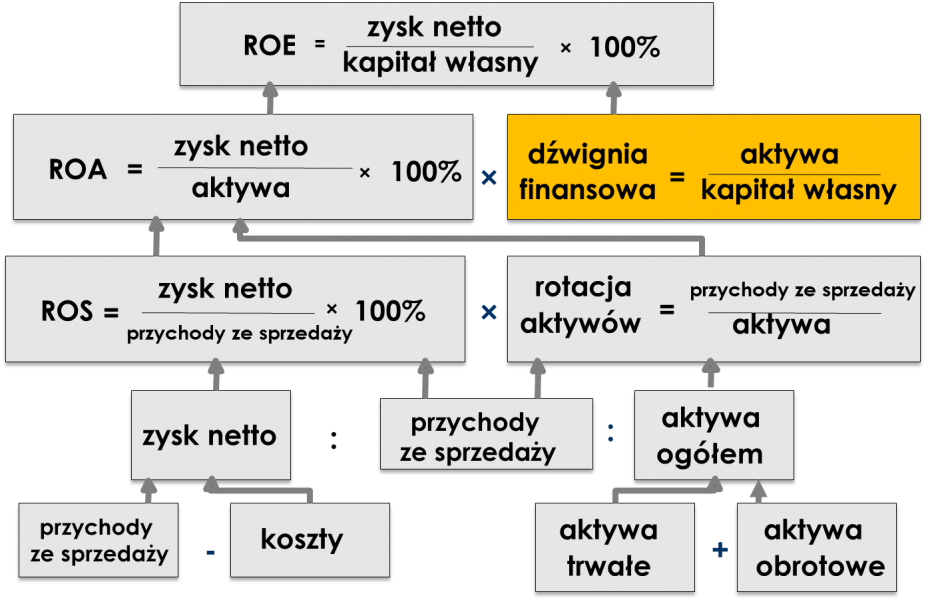

Dźwignia finansowa = Aktywa ogółem / Kapitał Własny

Efekt dźwigni finansowej to wzrost rentowności kapitału własnego spowodowany wzrostem zadłużenia. Dźwignia wyraża, jaka część aktywów jest finansowana przez kapitał własny. Dźwignia pozwala zwiększyć wartość aktywów bez potrzeby inwestowania własnych pieniędzy, umożliwiając wzrost rentowności kapitałów własnych. Uwaga! Dodatni efekt dźwigni występuje tylko wówczas, jeśli rentowność aktywów przewyższa oprocentowanie długu.

Przykład

Dźwignia finansowa = 63.000 / 30.000 = 2,1

ROA = (Zysk Netto / Aktywa)*100%

ROA (ang. return on assets) informuje o zdolności spółki do wypracowywania zysków posiadanymi aktywami oraz o efektywności ich gospodarowania. Stopa ROA informuje, ile zysku generuje każda złotówka z jednostki aktywów. Wskaźnik ROA może być obliczany jako iloczyn rentowności sprzedaży (ROS) oraz wskaźnika obrotu aktywów. Im wyższa wartość ROA, tym lepsza jest kondycja finansowa spółki i wyższy wskaźnik ROE.

Przykład

ROA = (20.000100%) / 63.000 = 31,7%

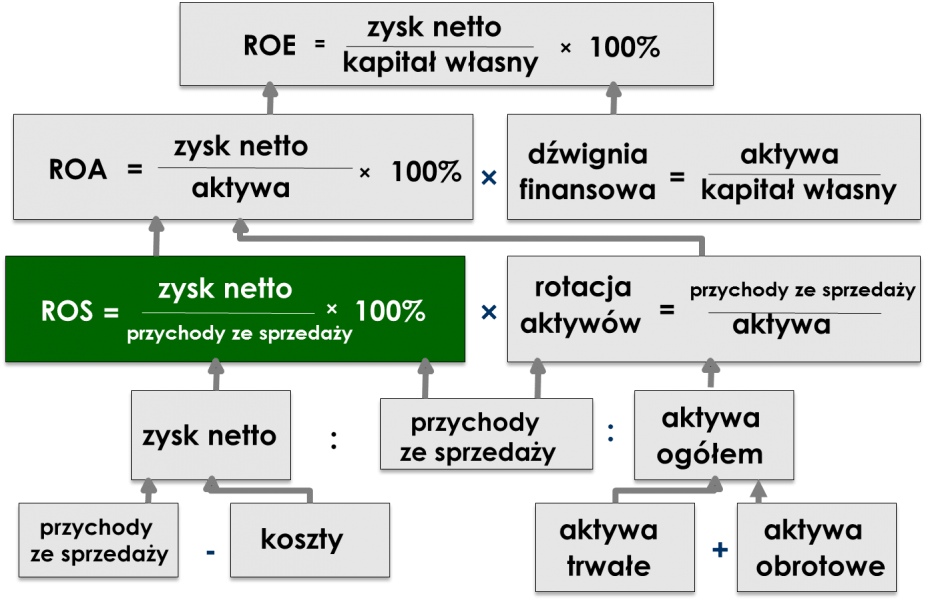

ROS = (Zysk Netto / Przychody ze sprzedaży)*100%

Jest relacją wyniku netto do wartości sprzedaży produktów, towarów i materiałów. Informuje o tym, ile zysku osiąga przedsiębiorstwo na 1 złotówkę uzyskanych przychodów ze sprzedaży. Im wartość tego wskaźnika jest wyższa, tym większa jest efektywność działalności przedsiębiorstwa i wyższy zwrot z aktywów (ROA).

Przykład

ROS = (20.000100%) / 120.000 = 16,6%

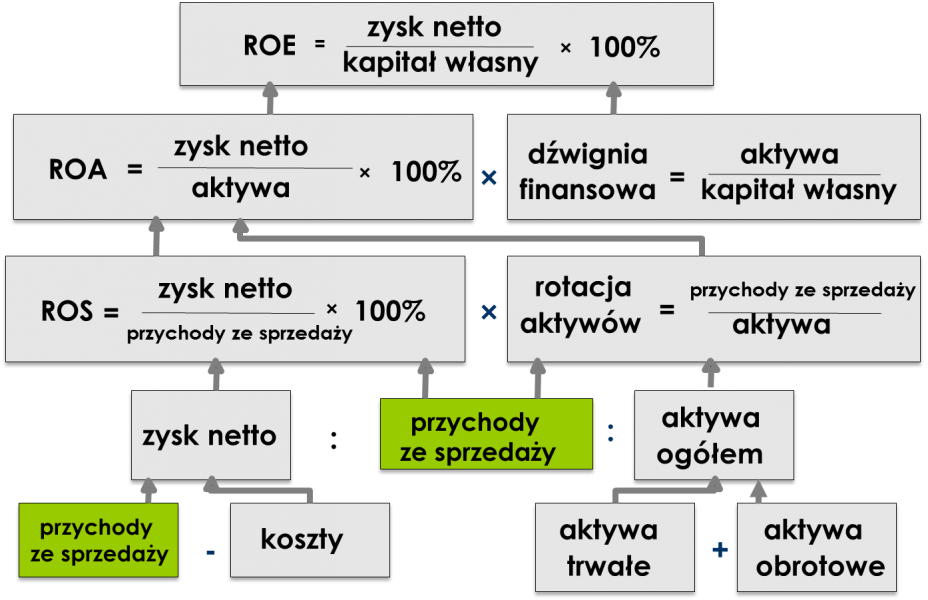

Wzrost przychodów ze sprzedaży świadczy o rozwoju przedsiębiorstwa. Firma może zwiększać przychody dzięki zwiększaniu wolumenów sprzedaży obecnym i nowym klientom lub zwiększając ceny sprzedaży. Ważne, aby wraz ze wzrostem przychodów rosły lub przynajmniej zostały na dotychczasowym poziomie marże handlowe lub produkcyjne.

Wynik netto = Przychody ze sprzedaży - Koszty

Pozytywny wynik finansowy netto przedsiębiorstwa świadczy o dobrym zarządzaniu. Dynamika zysku netto r/r świadczy o rosnącej konkurencyjności przedsiębiorstwa. Ważne jest, aby źródłem zysków netto była działalność podstawowa firmy. Im wyższy poziom zysku netto w relacji do przychodów ze sprzedaży, tym bardziej dochodowa działalność przedsiębiorstwa.

Zysk netto = 120.000 – 100.000 = 20.000

Chcąc zwiększyć rentowność przedsiębiorstwa, należy optymalizować relację kosztów działalności do przychodów ze sprzedaży. Utrzymanie na konkurencyjnym poziomie jednostkowych kosztów wytworzenia i kosztów struktury (kosztów stałych) wpływa na poprawę rentowności przedsiębiorstwa (wskaźnika ROS).

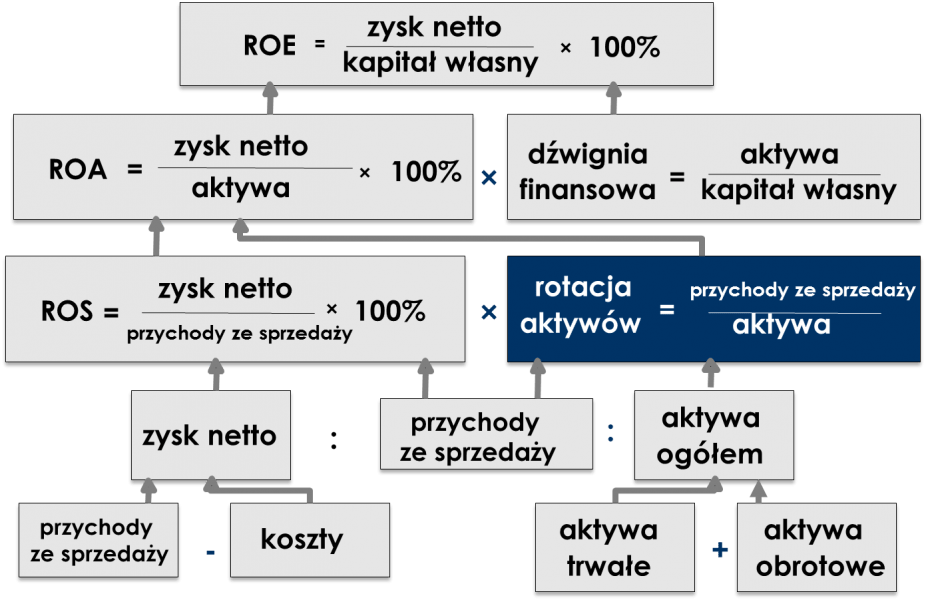

Wskaźnik rotacji aktywów pozwala ocenić sprawność wykorzystania aktywów przedsiębiorstwa, tzn. ocenić, w jakim stopniu przyczyniają się one do generowania przychodów ze sprzedaży. Jego wielkość zależy m.in. od długości cyklu operacyjnego i efektywności sprzedaży. W praktyce, im wyższa wartość wskaźnika tym lepiej, gdyż wysoki wskaźnik rotacji przy stałej stopie marży poprawia wskaźnik rentowności aktywów (ROA).

Przykład

Rotacja aktywów = 120.000 / 63.0 00 = 1,9

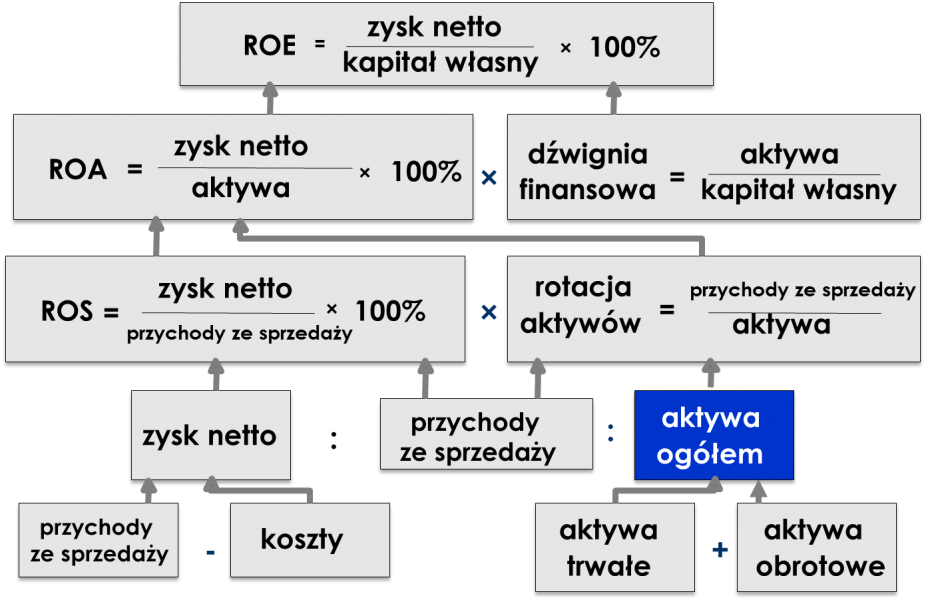

Aktywa ogółem = Aktywa trwałe + Aktywa obrotowe

Wartość i struktura aktywów ma istotny wpływ na osiągany wskaźnik rotacji aktywów, a w konsekwencji wskaźnik rentowności aktywów (ROA). Wysoka lub rosnąca z okresu na okres wartość aktywów przy stałych lub malejących przychodach wpływa negatywnie na wskaźnik rotacji aktywów. Kluczowym zadaniem zarządzających jest maksymalne wykorzystanie aktywów trwałych (wysoka efektywność środków produkcji) oraz optymalizacja aktywów obrotowych. Aktywa zbędne, które nie generują przychodów, powinny być wyprzedawane.

Wartości niematerialne i prawne + rzeczowe aktywa trwałe + należności długoterminowe + inwestycje długoterminowe = Aktywa trwałe

Występują w wielu procesach gospodarczych, charakteryzując się długim cyklem eksploatacji. Optymalne wykorzystanie aktywów trwałych, dzięki wysokim poziomom produktywności majątku, wpływa na poprawę wyników finansowych, a w konsekwencji na wzrost rentowności aktywów ROA.

Aktywa obrotowe = zapasy + należności krótkoterminowe + Inwestycje krótkoterminowe

Gwarantują realizację procesów eksploatacyjnych przedsiębiorstwa. Właściwa struktura aktywów gwarantuje ciągłość procesów operacyjnych i przyczynia się mniejszego zamrażania kapitału obrotowego. Szybka rotacja zapasów i szybki spływ należności pozwalają wypracowywać nadwyżki finansowe, które są inwestowane w kolejny cykl eksploatacyjny generujący zyski. Celem każdej firmy jest osiągnięcie najwyższej rotacji aktywów obrotowych, która bezpośrednio przekłada się na rentowność aktywów (ROA).

Jak pilotować firmę w oparciu o wybrane wskaźniki? Analiza i diagnoza finansowa przedsiębiorstwa