Część I artykułu na temat Value Based Management, poświęcona była prezentacji koncepcji zarządzania wartością firmy. Przedstawiliśmy Państwu również kilka najbardziej popularnych miar wykorzystywanych w zarządzaniu wartością firmy.

Powstaje pytanie o cel zastosowania miary wartości firmy. Zalecamy firmom wdrożenie zarządzania wartością, ale prawdę mówiąc, nie wszystkie organizacje są na to przygotowane bądź chcą wykorzystać metody pomiaru wartości firmy w innych celach. Przykładowo, takim celem może być wycena wybranego podmiotu na potrzeby jego przejęcia. W takiej sytuacji firmie będzie zależało na zbudowaniu modelu pomiaru wartości nie tylko własnej firmy, ale również przedsiębiorstw konkurencyjnych z danej branży o porównywalnych parametrach rynkowych (np.: wielkość przychodów, model organizacyjny, system informacji itp.).

Rozważając wdrożenie VBM należy więc dokonać wyboru najlepszego miernika w zależności od warunków, w jakich działa firma oraz jej specyfiki. Warunkami, które różnicują przedsiębiorstwa w tym obszarze oraz które należy wziąć pod uwagę w procesie selekcji miernika są m.in. wymagania kapitałowe, dostęp do źródeł kapitału (także dostęp do źródeł gotówki tzw. Cash sensitivity), tempo rozwoju, stopień ryzyka.

Dla przedsiębiorstwa dojrzałego, charakteryzującego się niską stopą wzrostu, ograniczonymi wydatkami kapitałowymi i niewielką wrażliwością na zmiany w dostępie do źródeł kapitału, konieczne jest korygowanie wielkości zaczerpniętych ze źródłowych sprawozdań finansowych w celu uzyskania użytecznych wartości zysku i kapitału zainwestowanego jest ograniczona. W rezultacie najbardziej właściwym miernikiem kreacji wartości jest EVA.

Jednocześnie ten sam miernik EVA nie będzie realizował celów pomiaru, jeżeli zastosujemy go w organizacji, która cechuje się dużym tempem rozwoju, angażuje duży kapitał, ma ograniczony dostęp do gotówki (duża wrażliwość), gdzie relacja zapotrzebowania kapitałowego (gotówkowego) w stosunku do możliwości jego pozyskania (dostępności źródeł) jest duża. W tym przypadku wielkości zawarte w księgach rachunkowych wymagają szeregu korekt, aby kategoria zysku była wierna realnym zdarzeniom gospodarczym. Ponieważ EVA opiera się na księgowym zysku operacyjnym, a nie na jego postaci gotówkowej, nie jest odpowiednim miernikiem wzrostu wartości tego przedsiębiorstwa. Dla przedsiębiorstw cechujących się dużą wrażliwością na zmiany w dostępie do źródeł kapitału, właściwym miernikiem kreacji wartości jest miernik oparty na przepływach pieniężnych.

W dalszej części artykułu skoncentrujemy się na wdrożeniu koncepcji zarządzania wartością w firmie w oparciu o jeden z mierników - ekonomiczną wartość dodaną.

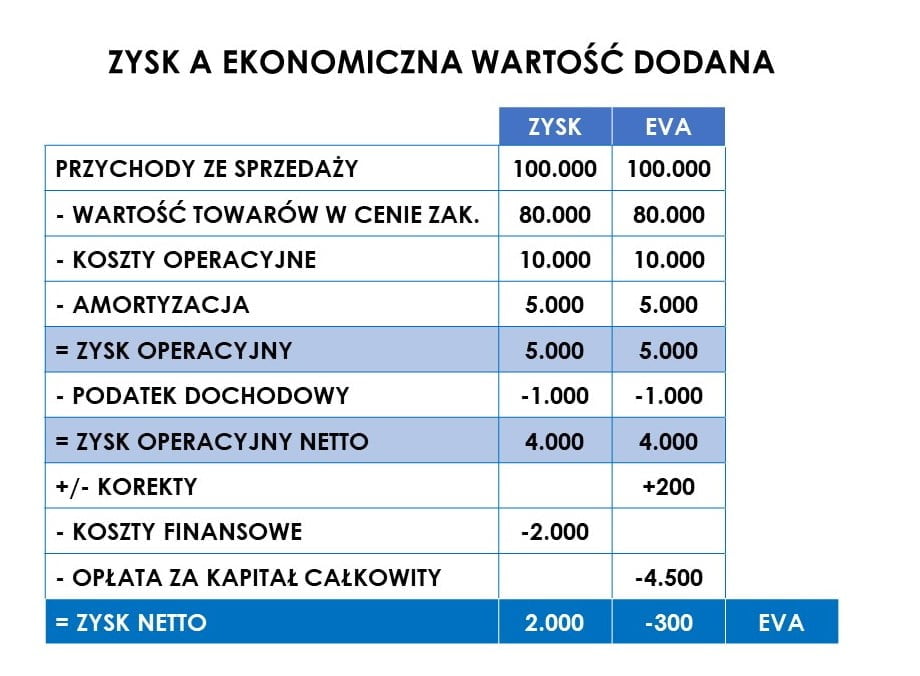

Jedną z najbardziej popularnych w ostatnich latach metod pomiaru wartości firmy jest ekonomiczna wartość dodana EVA - Economic Value Added (Stern Stewart & Co.) EVA jest rezydualnym zyskiem ekonomicznym pozostającym po odjęciu od skorygowanego zysku operacyjnego po opodatkowaniu, wszystkich kosztów zaangażowanego w przedsiębiorstwie kapitału. Uwzględniamy tutaj nie tylko koszty ujęte w księgach rachunkowych w postaci zapłaconych odsetek od długów (koszt kapitału obcego), ale również koszty, których nie ujawnia analiza dokumentów finansowych. Należy do nich koszt alternatywny kapitału własnego, czyli możliwość zyskownego zainwestowania kwoty wolnych środków pieniężnych w inne przedsięwzięcie o porównywalnym stopniu ryzyka.

Koncepcja EVA zakłada konieczność dokonania korekt. Umożliwia to uwzględnienie pełnego kosztu kapitału oraz przekształcenie wartości księgowej (accounting book value) w wartość ekonomiczną - lub inaczej skorygowaną wartość księgową - economic book value.

Przed przystąpieniem do wyliczeń, konieczne jest skorygowanie zarówno zysku operacyjnego, jak i kwoty zainwestowanego kapitału. Obie te wielkości są bezpośrednio pobrane z ksiąg rachunkowych. Co za tym idzie, obarczone są szeregiem zniekształceń wynikających z przyjętych w ramach systemów rachunkowości zasad księgowych, głównie zasadą memoriałową. Kluczowymi obszarami wymagającymi korekt są:

Przykładowo, wydatki na badania i rozwój są w księgowości traktowane jako koszt. A powinny być ujmowane jako aktywa i amortyzowane. Poniżej przedstawiamy ogólny schemat kalkulacji EVA:

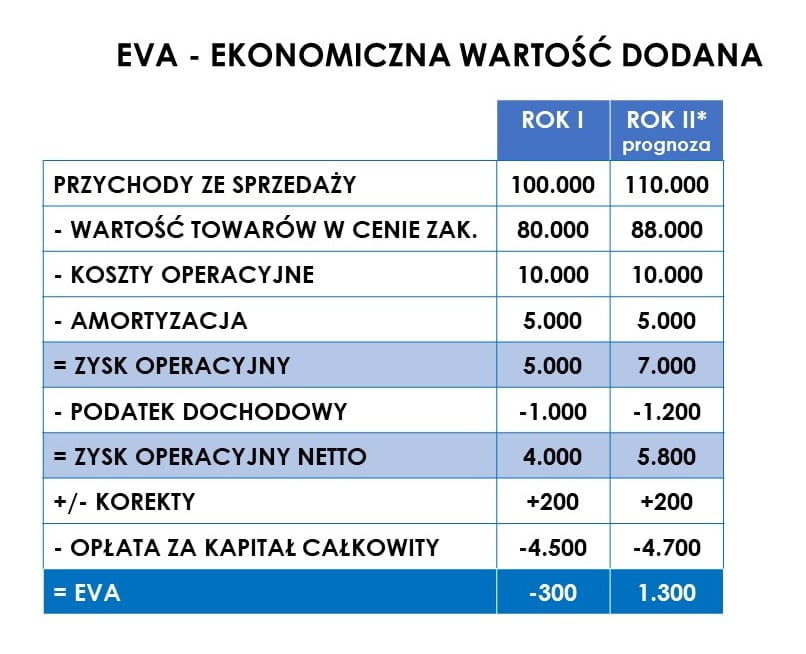

EVA mierzy dodatkową wartość wytworzoną przez spółkę (lub ubytek tej wartości) w ciągu pojedynczego okresu. MVA (Market Value Added) mówi o całym okresie istnienia badanej spółki. Jest więc miarą całego dotychczas dodatkowo wykreowanego lub zniszczonego przez spółkę bogactwa akcjonariuszy.

W powyższym przykładzie MVA wynosi: 1 300/(1+0,1)-300 = 881,8. Dodana wartość rynkowa MVA obliczona została na koniec I. roku. Dlatego prognozowaną wartość EVA dla II. roku zaktualizowaliśmy średnim ważonym kosztem kapitału. Przyjmujemy tu założenie, iż średni ważony koszt kapitału spółki wynosi 10%.

Jeśli zatem na rynku kapitałowym przewiduje się, że dana spółka będzie w przyszłości zdolna do generowania dodatnich okresowych EVA. W tym wypadku EVA w prognozie na drugą połowę roku wynosi 1.300. Rośnie też wartość rynkowa tej spółki w długim okresie (jej MVA jest dodatnie).

Oznacza to, iż tworzenie korzyści dla akcjonariuszy w przyszłości zależy nie tylko od bieżących wartości EVA. Również od ocen inwestorów co do możliwości wzrostu tego parametru w przyszłości.

To rozumowanie obrazuje fakt, iż spółki o ujemnych bieżących EVA mogą jednocześnie notować dodatnie MVA.

Jak zapewnić, aby firma tworzyła wartość dla akcjonariuszy, a prognozowany parametr EVA był dodatni? Głównym celem zarządzania wartością firmy staje się więc znalezienie odpowiedzi na to pytanie.

Celem zwiększenia wartości firmy w długookresowej perspektywie konieczne jest opracowanie zintegrowanej strategii rozwoju, obejmującej kluczowe obszary działalności. Należy skoncentrować się na efektywności operacyjnej, mierzonej wartością zysku operacyjnego po opodatkowaniu (NOPAT). Istotne jest trafne wybieranie inwestycji, które zapewnią wzrost zysku operacyjnego. Optymalne zarządzanie zarówno aktywami trwałymi, jak i obrotowymi, jest kluczowe dla maksymalizacji stopy zwrotu z kapitału (ROIC). Dodatkowo, redukcja kosztu kapitału poprzez optymalizację źródeł finansowania również przyczyni się do osiągnięcia celu.

Zbudowana strategia musi opierać się na 7 kluczowych czynnikach wartości. Czynniki wartości to wskaźniki mające kreatywny lub destrukcyjny wpływ na wartość firmy dla akcjonariusza. Należą do nich:

Decyzje operacyjne i inwestycyjne zarządu, w tym te dotyczące kapitału obrotowego, oraz okres wzrostu wartości, szacowany przez kierownictwo jako czas, w którym stopa zwrotu inwestycji przewyższy koszt kapitału, mają wpływ na przepływy gotówki z działalności operacyjnej. Decyzje dotyczące stopy dyskontowej i poziomu zadłużenia zależą natomiast od decyzji finansowych. Każdy z 7 kluczowych elementów jest z kolei determinowany szeregiem innych zmiennych. Przykład: wzrost przychodów zależy od wielkości, dynamiki wzrostu, stopnia konsolidacji rynku i pozycji spółki na nim, natomiast marża zysku operacyjnego zależy od pozycji konkurencyjnej, sprawności dystrybucji, przewagi technologicznej i siły marki.

Czynniki wartości umożliwiają porównanie osiągnięć jednostek wewnątrz firmy lub w ramach grupy kapitałowej, a także porównanie z konkurentami i liderami rynkowymi. Dzięki analizie generatorów wartości można określić obszary potencjalnego rozwoju oraz obszary mające negatywny wpływ na wartość dla akcjonariusza. Stąd konieczność budowy strategii zwiększania wartości dla akcjonariuszy w oparciu o czynniki stymulujące jej długookresowy wzrost.

W jaki sposób zapewnić realizację tak zdefiniowanej strategii? Z naszego doświadczenia wynika, iż do budowy i wdrożenia strategii zwiększania wartości dla akcjonariuszy warto jest wykorzystać metodologię Balanced Scorecard.

Metodologia Balanced Scorecard pozwala na kompleksowe ujęcie celów finansowych i niefinansowych firmy. Zapewnia ich spójność oraz realizację dzięki metodom pomiaru i kontroli realizacji strategii, a także pozwala na wybór najbardziej efektywnych inicjatyw wspierających osiągniecie celów strategicznych.

Metodologia Balanced Scorecard pozwala na kompleksowe ujęcie celów finansowych i niefinansowych firmy. Zapewnia ich spójność oraz realizację dzięki metodom pomiaru i kontroli realizacji strategii, a także pozwala na wybór najbardziej efektywnych inicjatyw wspierających osiągnięcie celów strategicznych. Ponadto, metodologia Balanced Scorecard umożliwia kontrolę nad czynnikami wzrostu wartości, które identyfikujemy właśnie w kontekście strategii.

Rozpoczynając budowę strategii firmy, nie tylko w optyce zwiększania wartości dla akcjonariuszy, warto zadać pytania: dlaczego istniejemy? W co wierzymy (wartości firmy)? Czym chcemy być? Odpowiedzi na powyższe pytania stanowią punkt wyjścia do budowy skutecznej strategii rynkowej.

Wychodząc od wizji i misji przedsiębiorstwa, w kolejnym kroku należy zdefiniować:

Cztery powyższe obszary ściśle sie ze sobą wiążą. Związki zachodzące pomiędzy nimi przekładają się na osiąganie założonych celów strategicznych. Oznacza to, iż:

Opisana wyżej zależność działa również w drugą stronę, przez co tworzy się pętla powiązań przyczynowo-skutkowych, tzn.

Przykładowo: jeżeli założonym celem firmy jest zwiększenie wartości dla akcjonariuszy, analiza związków przyczynowo-skutkowych pomiędzy celami wygląda następująco. Zwrot z zainwestowanego kapitału (ROCE) jest możliwy dzięki lojalności klientów, którą udaje się zdobyć dzięki dostawom w terminie. Aby dostarczać produkt w terminie musimy poprawić jakość procesów oraz czas ich trwania. Z kolei doskonałość procesów jest możliwa do osiągnięcia dzięki wysokim kwalifikacjom pracowników.

Metodologia Balanced Scorecard ukierunkowuje organizację na wdrożenie strategii. Pokazuje, w jaki sposób ustalać osobiste cele każdego pracownika, których realizacja przekłada się na strategiczne rezultaty, postaci: zadowolonych akcjonariuszy, zadowolonych klientów, wydajnych procesów, kompetentnych i umotywowanych pracowników.

Sukces wdrożenia strategii zwiększania wartości za pomocą BSC polega na umiejętności jej skaskadowania. Na poziom procesów, działów i wreszcie poszczególnych stanowisk pracy. Oznacza to zbudowanie kart wyników na wyżej wymienionych poziomach. Zawiera ona bardziej szczegółowe cele i miary ich realizacji niż w karcie firmy. W konsekwencji poszczególni pracownicy skupiając się na realizacji swoich indywidualnych celów, za które są odpowiedzialni przyczyniają się do realizacji celów działów, procesów i w efekcie całej organizacji.

Istotą Balanced Scorecard jest zatem delegowanie odpowiedzialności na niższe szczeble w organizacji. Dlatego powodzenie procesu kaskadowania zależy w dużym stopniu od kultury organizacji. Zanim podejmiemy decyzję o wdrażaniu strategii, warto zadać sobie jedno pytanie. Czy przygotowałem moją organizację do realizacji takiej strategii? To znaczy: czy posiadamy odpowiednie zasoby, dysponujemy wystarczającą informacją wewnętrzną i zewnętrzną, czy wreszcie kultura organizacji sprzyja realizacji strategii?

Od początku lat 80-tych wartość dla akcjonariusza monitorowały głównie podmioty zamierzające przejąć daną firmę. Obecnie tym zagadnieniem w coraz większym stopniu interesują się sami akcjonariusze, szczególnie wielcy instytucjonalni udziałowcy, oraz menedżerowie.

Główną korzyścią, uzasadniającą rozwój koncepcji, jest wzrost wartości dla akcjonariuszy.

Analiza wartości dla akcjonariuszy stosujemy także do oceny alternatywnych możliwości strategicznych. Dzięki niej możliwe jest oszacowanie wpływu rozważanej strategii na wzrost lub niszczenie wartości spółki dla akcjonariuszy. Jako przykładowe strategie podlegające ocenie można wymienić: dobór optymalnej struktury kapitału, strategie wzrostu, procesy restrukturyzacji. Inne decyzje dotyczące m. in.

Analiza wartości dla akcjonariuszy ocenia również każdą z nich, gdyż każda może znacząco wpływać na tę wartość.

Zorientowanie przedsiębiorstwa na wartość dla akcjonariuszy czyni je bardziej atrakcyjnym nie tylko dla inwestorów. Również dla pracowników, klientów i innych podmiotów związanych z przedsiębiorstwem. Polityka tworzenia wartości dla akcjonariuszy wprowadza do przedsiębiorstwa konsekwencję w analizach na poziomie jednostek operacyjnych, funkcji, procesów. Dzięki niej menedżerowie zabiegający o zasoby posługują się tym samym schematem analizy, mają wspólny cel i wspólny język. Wszystko to przyczynia się do usprawnienia komunikacji w ramach przedsiębiorstwa i poprawy efektywności kluczowych procesów decyzyjnych.

Jasno wyznaczamy kryterium decyzyjne, jakim jest maksymalizacja wartości dla akcjonariuszy, oraz stosujemy odpowiednie mierniki umożliwiające osiągnięcie długookresowych celów przedsiębiorstwa. W ten sposób jednoznacznie weryfikujemy wszelkie podejmowane działania.

Zarządzanie wartością firmy – Value Based Management. Koncepcja i narzędzia